3月2号的原油价格怎么样_3月3日原油价格

1.国际原油期货价格为何突然跌破100美元/桶的整数大关?

2.中国定价原油市场上的三大基准价格是什么

3.上海原油期货套期保值流程详解

国际原油期货价格为何突然跌破100美元/桶的整数大关?

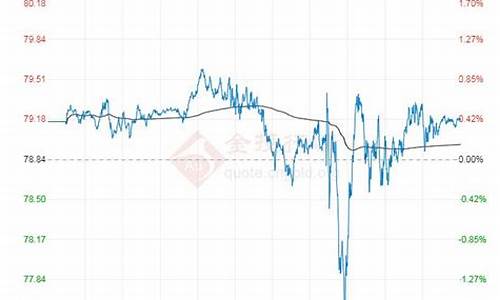

7月5日,国际原油价格突然跳水,WTI原油期货跌幅最低达到11.41%,每桶价格最低到了97.50美元/桶,这是自今年5月11日以来原油价格首次跌破100美元整数关口。

国际原油为何跌破100美元大关?

1、美元加息预期

2、俄乌战争局势不明

3、新冠疫情影响全球经济复苏

石油的重要性不用我说了吧,如果你对石油比较了解,就更知道它的重要性了。上半年原油价格一直不断飙升,可现在全球经济有衰退迹象,石油的需求似乎在走下坡路,而且越来越明显,价格已经出现了"崩盘"。

本周二WTI原油价格下跌"破百",盘中下跌10%,每桶97.43美元,最终跌到了8.2%,每桶99.50美元,这可是从5月11日开始油价第一次跌破100美元,是WTI原油期货5月以来的最低收盘价。

同时,布伦特原油价格也不乐观,下跌9.5%,每桶102.77美元,可能你感觉不到这个数字的低迷,但你要对比一个月前就知道了,一个月前布油价格每桶可是超过了120美元。

油价跌破了100美元,大家会想,这是怎么回事?

疫情肯定是其中原因之一,这点所有人都能想到,疫情严重影响经济,大家都勒紧裤腰带,石油需求减少,价格自然下跌,这很好理解。据相关数据统计,疫情对全球造成的经济损失超过了5万亿美元,让全球失去了超过了2亿个工作机会。

美联储这次加息了75个基点,是30年以来最大的单次加息,联邦利率也位于1.5%至1.75%之间。可怎么调整,美国通胀率还是很高,本月高达8.6%,而美联储的预期是2%,差得太远了。

从经济考虑,美联储可能会继续加息的路子。有人预测,联邦利率可能会达到4%。如果是这样的情况,美元加息还会继续,那么国际期货市场肯定会受到很大影响,这也到原油价格下跌。

原油市场说白了是就是金融市场,信心其实很主要。这次国际油价下跌,也说明了一个问题,投资者暂时不看好这个市场。美国花旗集团很多人都知道,美国的金融寡头,集团分析师在7月5日表示,如果经济衰退严重影响市场需求,布油在今年年底每桶可能到跌到65美元,2023年底或许会跌倒45美元。

其实这次国际油价下跌主要还是因为经济走势较弱,导致原油需求走软,最终造成原油库存增加,而导致油价下跌。

油价大跌必定会影响国内成品油价,根据咱们国家现有机制,下轮国内成品油价调整会在7月12日24:00开始。有专业人士做出预测,国际油价如果继续跌,国内成品油价可能会出现今年的第三次下调。

中国定价原油市场上的三大基准价格是什么

长期以来,国际市场原油交易形成了3种基准价格,即美国纽约商品交易所轻质低硫原油价格、英国伦敦国际石油交易所北海布伦特原油价格和阿联酋迪拜原油价格。

上述3种基准油价均分为现货价格和期货价格,其中大致下一个月交货的期货价格因其交易量大而最具参考价值。

1、纽约商品交易所轻质低硫原油期货价格

纽约商品交易所轻质低硫原油品质较好,又被称为“西得克萨斯中质油”或“得克萨斯轻质甜油”,其价格是北美地区原油的基准价格,也是全球原油定价的基准价格之一。通常所说“纽约市场油价”就是指纽约商品交易所大致下一个月交货的轻质原油期货价格。

2、伦敦国际石油交易所北海布伦特原油期货价格

伦敦国际石油交易所北海布伦特原油也是一种轻质油,但品质低于纽约商品交易所轻质低硫原油。非洲、中东和欧洲地区所产原油在向西方国家供应时通常采用布伦特原油期货价格作为基准价格。通常所说“伦敦市场油价”就是指大致下一个月交货的伦敦国际石油交易所北海布伦特原油期货价格。

3、迪拜原油价格

迪拜原油是一种轻质酸性原油,产自阿联酋迪拜

上海原油期货套期保值流程详解

A基本概念

今年以来,受疫情等多重因素的影响,国内外原油价格出现大幅波动,实体企业避险需求强烈。石油产业链企业、境外机构、金融机构等对上海原油期货的参与日益加深。通过运用原油期货套期保值,相关企业有效平抑了价格波动对企业生产经营带来的风险。

套期保值,是以规避现货价格风险为目的的期货交易行为。即在买进或卖出现货的同时,在期货市场上卖出或买进同等数量的期货,经过一段时间,当价格变动使现货买卖上出现盈亏时,可由期货交易上的盈亏得到抵消或弥补,从而在现货与期货之间建立一种对冲机制,以使价格风险降到最低限度。

根据企业需要规避风险的不同,套期保值可简单分为卖出套保和买入套保。如向市场提供原油的产油商,作为社会商品的供应者,为了保证其产成品的合理利润,防止销售时价格下跌而遭受损失,可采用相应的商品期货卖出套保的交易方式来减小价格风险。即在期货市场以卖方的身份售出数量相等的期货,等到要销售现货时再买进期货头寸平仓作为保值手段。

然而,对于以原油等为原料的石化企业、炼厂、航空公司等成品油消费企业来说,他们担心原油或成品油价格上涨,为防止其买入原料时价格上涨而遭受损失,可采用买入套保的交易方式来减小价格风险。即在期货市场以买方的身份买进数量相等的期货合约,等到要购进现货时,以卖出期货头寸平仓作为保值手段。

对于石油贸易商、储运商等石油产品经营者,既向甲客户买现货又向乙客户卖现货,如果签约的买卖数量不等、时间不一致,就会存在风险。此时,应根据每月的现货风险净暴露情况,决定如何进行买入保值或卖出保值。

每个套期保值方案从制定到落实,一方面需要结合企业实际生产经营;另一方面需要符合上期能源相关规定。本文将通过一个具体的案例,详细说明在不同阶段,企业应如何申请套保额度、开展和完成套保计划。

B案例解析

企业参与原油期货套期保值,在期货市场上的操作,根据时间周期划分,一般包括持仓额度申请、头寸建立、头寸平仓、合约到期参与交割等几大步骤。下面以A公司参与原油期货套期保值具体案例进行详解:

A公司是一家国际石油贸易商,其在1月2日与国内某炼厂签订一笔阿曼原油销售合约,数量为400万桶。双方约定以DES方式交货,交货期为4月下半月,计价期为交货日前后5个交易日,计价基准为上海原油期货SC2005合约结算价的算术平均价。由于预计市场供给过剩需求不振,A公司担心价格下跌,所以计划在SC2005合约上做4000手的卖出套期保值头寸。

图为A公司套期保值操作时间

一般月份套期保值额度申请

根据上期能源风控细则第六十二条,原油期货合约在上市运行不同阶段,一般持仓的限仓比例和持仓限额按照下表执行:

表为原油期货限仓比例和持仓限额规定

注:表中持仓量、持仓限额按照单向计算。

原油期货套期保值交易持仓实行审批制。根据上期能源交易细则第三十七条规定,套期保值持仓分为一般月份套期保值持仓和临近交割月份套期保值持仓。一般月份,是指合约挂牌至交割月份前第三个月的最后一个交易日;临近交割月份,是指交割月份前第二个月和交割月份前第一个月。

根据规定,1月为SC2005合约的一般月份阶段(交割月前第四个月),A公司若不申请一般月份套期保值额度,则其持仓限额仅为3000手,不满足其套期保值需求。因此,A公司需申请1000手一般月份的套期保值额度,合计获得4000手持仓限额。

具体操作流程为,在申请窗口期(1月3日),A公司向开户机构提交一般月份套期保值交易持仓额度申请,开户机构审核后,按照规定向上期能源办理申请手续。如A公司为非期货公司会员、境外特殊非经纪参与者,应直接向上期能源提交套期保值交易持仓额度申请。A公司需提交包括申请表、现货经营计划、套期保值方案等在内的申请材料(具体材料要求见交易细则第三十九条)。上期能源在收到全部申请材料后的5个工作日内,对申请人的主体资格、套期保值需求、方案的合理性等进行审核处理。1月6日,A公司获批一般月份套期保值额度1000手,合计卖出SC2005合约共4000手。其中,一般持仓限额为3000手,一般月份套期保值额度为1000手。

临近交割月份套期保值额度申请

根据上期能源交易细则第四十六条,未申请临近月份套期保值额度的,一般月份套期保值额度进入临近交割月份后,上期能源按照一般月份套期保值额度与该上市品种临近交割月份一般持仓限额中的较低标准,转化为临近月份套期保值额度。因此,如果不申请临近月份套期保值额度,A公司的一般月份套期保值额度1000手,进入3月后可转换成1000手临近月份套期保值额度,进入4月后仅能转换成500手临近月份套期保值额度。因此,进入3月后A公司合计持仓限额为2500手,进入4月后A公司合计持仓限额1000手,不满足4000手持仓要求。

图为SC2005套期保值额度申请及使用时间

因此,在申请窗口期内(2月20日),A公司向开户机构提交SC2005合约临近交割月份套期保值交易持仓额度申请3500手,开户机构审核后,按照规定向上期能源办理申请手续。上期能源在收到全部申请材料后,5个工作日内进行审核处理。2月25日,A公司获批3500手临近交割套期保值额度,自3月2日起生效。

原油入库注册仓单

3月初,A公司3500手临近交割套期保值额度已生效,A公司可以继续持仓4000手。当期原油价格大幅下跌,套期保值头寸帮助A公司成功规避价格风险。3月下旬,随着国内疫情缓解,市场回暖,SC2005合约价格触底反弹。A公司综合考虑期现价差等因素后,决定用其在途的阿曼原油现货交货入库,注册标准仓单参与SC2005合约到期交割。

入库申报

A公司确定拟入库日期为4月20日。根据上期能源交割细则第三十四条、第一百四十七条,A公司妥善协调码头、港口、管道运输、海关、商品检验等相关机构,并在3月20日(原油拟入指定交割仓库的30天前)向上期能源办理入库申报。申报内容包括品种、数量、货主名称、拟入库日期及拟入指定交割仓库名称等。

根据交割细则第三十六条,入库申报时,A公司还需按照1.5元/桶的标准缴纳申报入库押金(上期能源后期将依据市场水平,对申报入库押金进行调整)。申报押金由上期能源从会员结算准备金中划转,在货主办理完入库手续并取得仓库标准仓单后2个交易日内,上期能源将申报押金清退至会员结算准备金中。

申报审批

上期能源在库容允许的情况下,考虑货主意愿,在收到符合规定的入库申报资料之日起3个交易日内,决定是否批准入库申报和入库有效期。3月22日,上期能源批准A公司入库申报,原油入库有效期为原油拟入库日期前后各5天,即4月15日至4月25日。

入库检验

4月20日,A公司在入库有效期内到港靠泊,办理海关和边防检查、商检等手续后,开始卸货至岸罐。在卸货前后,由指定检验机构进行岸罐取样和计量。4月22日,卸货完毕,48小时内指定检验机构出具检验报告。

生成仓单

4月23日,A公司向指定交割仓库提交包括指定交割仓库属地海关出具的进口报关单证、入库核准单证、法定检验合格证书,指定检验机构出具的检验证书、提单、原产地证明、装船港商检证书等注册标准仓单所需材料。指定交割仓库经初审后,将材料上传至上期能源标准仓单管理系统,提交制单申请。上期能源审核通过申请后,4月24日仓库向A公司开具标准仓单。同日,A公司确认无误后验收仓单,完成卖方入库。

图为原油期货标准仓单注册流程

标准交割

4月30日为SC2005合约最后的交易日。收盘后,A公司作为卖方,持有4000手空头持仓进入交割。

明确到期合约交割货款

根据上期能源结算细则第五十九条、交割细则第一百五十四条,交割结算价为该合约最后5个有成交交易日结算价的算术平均值,买卖双方以期货合约的交割结算价为基础,再加上因交割商品的品级、质量、产地、交割地等不同,由上期能源确定的交割升贴水进行交割结算。

表为原油期货可交割油种、品质及升贴水标准

SC2005合约于4月24日至4月30日(5个交易日)均有成交,其交割结算价则以4月24日至4月30日SC2005合约结算价的算术平均价为基准。由于A公司货品为阿曼原油,所以无升贴水。

SC2005合约交割结算价=4月24日至4月30日该合约结算价的算术平均价。

A公司应收取交割货款=SC2005合约交割结算价×4000手。

标准交割流程

到期期货合约的实物交割,应当在期货合约规定的交割期内完成。交割期,是指该期货合约最后交易日后的连续5个交易日。第一个交割日,买方申报意向,卖方提交标准仓单;第二个交割日,上期能源根据已有资源,按照“时间优先、数量取整、就近配对、统筹安排”的原则,对标准仓单进行配对后分配;第三个交割日,买方交款、取单,卖方收取货款;第四、第五个交割日,买卖双方通过上期能源完成发票开具、收取以及保证金清退等其他事宜。

图为原油期货标准交割流程

根据国家税务总局公告2017年第29号、结算细则第六十条,原油期货保税交割业务暂免征收增值税。境内机构应向其开户的会员单位开具增值税普通发票。如果卖方为境外机构,卖方会员单位应向卖方索取相应的收款凭证,并以此作为免税依据。

由于5月1—5日为国定节假日,SC2005合约的交割期为5月6日、7日、8日、11日、12日。5月6日,A公司通过仓单系统提交已付清仓储费用的有效标准仓单。5月7日,上期能源分配标准仓单、进行交割配对。5月8日,A公司收取货款。5月11日,A公司提交标准仓单对应的增值税发票完成实物交割。

[免责声明]本文来源于网络,不代表本站立场,如转载内容涉及版权等问题,请联系邮箱:83115484@qq.com,我们会予以删除相关文章,保证您的权利。